国债期货换月扫尾,2年期合约献艺“逼仓 ”?

财联社11月26日讯(特约剪辑李春典)近期,国债期货处于换月阶段,各期限主力合约完成自2412向2503合约的切换。

阐述中国金融期货来回所官网信息,国债期货抓仓量和成交量均显耀增多,标明增量资金抓续干涉,同期在权利市集出现回调的布景之下,“股债跷跷板”效应鼓吹债市走牛,国债期货举座走强。

从上周一驱动算计,戒指当天收盘,30年期主力合约TL2503涨1.18%,报114.13元;10年期主力合约T2503涨0.32%,报107.04元;5年期主力合约TF2503涨0.18%,报105.45元;2年期主力合约TS2503涨0.11%,报102.618元。

为驻扎基差拘谨形成亏本,多头主导移仓扫尾“逼仓”

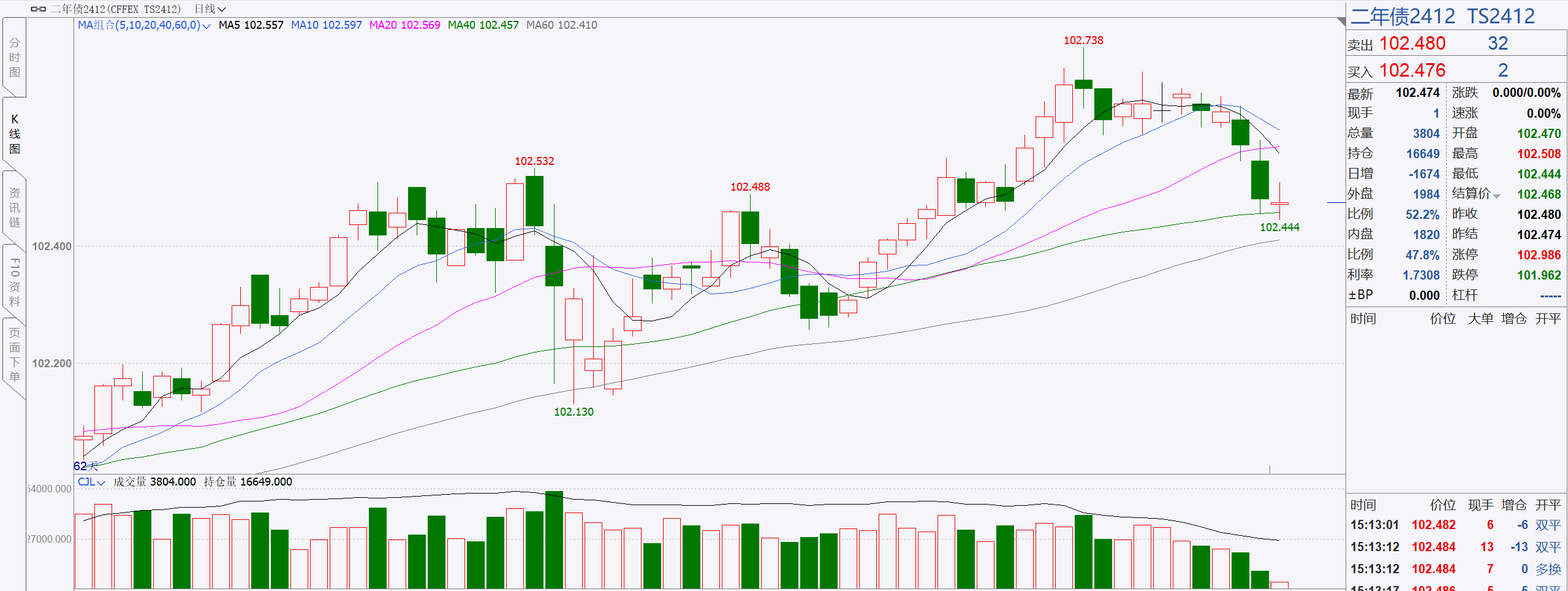

值得注重的是,本交替月中,TS合约较为特地,部分业内东谈主士以为,TS2412合约疑似被逼空。

某业内东谈主士指出,TS2412的上升,在一定经过上可能如故存在逼空行径了。因为CTD券 240012收益率如故脱离了其他2年期债券,走出了孤独行情。但由于成交量少,空方预计也找不到裕如的券源去交割。

(图片起首:文采财经 财联社整理)

对此,中粮期货在研报中提到,本交替月中TS合约较为特地,TS2412合约CTD券为240012,但该国债期限并不稳当TS2503可交割券限制,导致TS2503合约CTD券为240019。此前240012收益率大幅下行并与240019出现偏离,导致TS合约对冲利差影响,跨期价差举座较高。但跟着上周CTD券价差偏离出现拘谨,TS跨期价差快速转头Carry订价。

(图片起首:中国金融期货来回所 财联社整理)

中粮期货进一步指出,跨期价差方面,各品种当季与次季合约价差呈抓续下行的趋势。一方面,从订价开拔,现阶段10Y以下期限已干涉负Carry环境,仅有30年的TL合约处于正Carry区间;另一方面,当季2412合约举座升水、IRR水平较高,对空头较为故意,但多头相对不利,为了驻扎干涉交割月出现基差拘谨的亏本,多头主导移仓,进一步导致跨期价差收窄。上周TS2412与TS2503由于CTD券互异导致的价差偏离冉冉拘谨,也激发了TS跨期价差的快速走低。

货币战略积极呵护资金面,债市轰动走势或延续

阐述中国东谈主民银行官网数据,上周央行共开展18682亿元7天期逆回购操作,有18014亿元逆回购到期,结束净投放668亿元。

中信证券研报指出,经测算,12月基本不存在流动性缺口,但政府债供给和财政支拨的节律错位会在月中时点对资金面形成扰动。重迭MLF到期以及季节性身分,12月不摈斥央行降准50bps,或通过买断式逆回购、国债买入等多种器具相助来熨平资金面波动。关于债市而言,政府债供给压力以及战略预期博弈会对利率形成扰动,但唯有央行关于资金面呵护力度裕如,利率便仍存下行空间,待供给冉冉落地后,不错温暖弧线走平带来的来回契机。

光大期货则在研报中默示,公开市集方面,央行昨日进行2493亿元7天期逆回购操作,中标利率为1.50%,与此前抓平。因有1726亿元7天期逆回购到期,逆回购净投放767亿元。11月25日东谈主民银行开展9000亿元MLF操作,中标利率2.00%,因11月15日有14500亿元MLF到期,本月MLF平价缩量续作5500亿元。本周场地政府置换债迎来刊行岑岭,展望央即将不竭通过国债贸易、开展买断式逆回购操作等形势赐与相助,同期降准的概率也在加大。现时仍处于货币战略积极呵护资金面以及政府债聚拢放量刊行的阶段,展望债市轰动走势延续。